Der Begriff Long Call bezeichnet den Kauf einer Call-Option auf ein beliebiges Underlying wie bspw. eine Aktie, einen Index, ein ETF oder einen Future. Mit einem Long-Call spekuliert man entweder auf steigende Preise, oder sichert sich gegen steigende Preise ab. In diesem Artikel erfährst Du, wann der Kauf einer Call-Option Sinn macht, welche Chancen und Risiken damit verbunden sind und worauf es bei einem Long Call zu achten gilt.

Außerdem erklären wir Dir, wie der Kauf in der Praxis abläuft und wir werfen einen Blick auf das GuV-Diagramm eines Long Calls.

Long Call im Überblick

| Komponenten (Legs): | +1 Call |

| Marktmeinung: | bullisch |

| Credit/Debit: | Debit |

| Zeitwertverfall: | leidet |

| Vega: | Long Vega |

| max. Gewinn: | undefiniert |

| max. Verlust: | Debit (gezahlte Prämie) |

| Break Even Point(s): | Strike + Debit |

– = short

Credit = Guthaben wird bei Eröffnung des Trades auf Dein Konto gebucht

Debit = Eröffnung des Trades kostet Guthaben

Long Vega = Trade/Strategie profitiert von steigender Volatilität

Short Vega = Trade/Strategie profitiert von fallender Volatilität

Was ist ein Long Call?

Der Kauf einer Call-Option wird als „Long Call“ bezeichnet. Der Käufer eines Calls (Long-Call-Position) hat das Recht, nicht aber die Pflicht, das Underlying am Verfallstag (Optionen europäischer Art) bzw. während der gesamten Laufzeit (Optionen amerikanischer Art) zum Basispreis zu kaufen. Für dieses Recht zahlt er eine Optionsprämie an den Optionsverkäufer (Stillhalter). Die Optionsprämie definiert gleichzeitig den maximalen Verlust des Optionskäufers, während der mögliche Gewinn theoretisch unbegrenzt ist.

Begriffsdefinitionen: Call, Put, Long, Short

Long: bezeichnet grundsätzlich den Kauf eines Finanzinstrumentes

Short: bezeichnet grundsätzlich den Verkauf eines Finanzinstrumentes

Call: bezeichnet eine Kaufoption

Put: bezeichnet eine Verkaufsoption

Hieraus ergeben sich vier Basisstrategien für den Handel von Optionen:

- Long Call = Kauf einer Kaufoption

- Short Call = Verkauf einer Kaufoption

- Long Put = Kauf einer Verkaufsoption

- Short Put = Verkauf einer Verkaufsoption

Erklärung

Mit dem Kauf einer Call-Option (Long-Call) auf eine Aktie, einen Future, ein Index, etc. erwirbst Du das Recht, das Underlying zu einem bestimmten Preis zu kaufen. Für dieses Recht zahlst Du dem Optionsverkäufer einen Summe X – den Optionspreis, auch Optionsprämie genannt.

Gehst Du bspw. davon aus, dass der DAX, eine beliebige Aktie, oder der Goldpreis in 2 Monaten höher notieren wird als heute, so kannst Du Dir bereits heute das Recht kaufen, das Underlying in 2 Monaten bspw. zum heutigen Preis zu kaufen. Falls Deine Prognose richtig war, kannst Du in 2 Monaten also das Underlying unter Marktwert kaufen und erzielst somit einen Gewinn. Allerdings zahlst Du für den Long Call die Optionsprämie; d.h. der Gewinn muss mindestens so hoch sein wie die Optionsprämie, damit Du tatsächlich unterm Strich einen Gewinn erzielst.

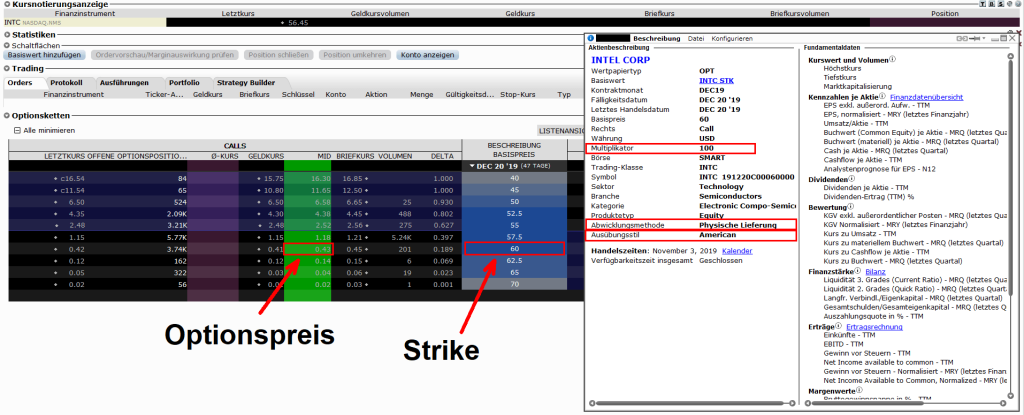

Beispiel: Kauf eines 60er Calls auf die Intel-Aktie

Um die Funktionsweise eines Long-Calls besser zu verstehen, schauen wir uns ein konkretes Beispiel an.

Wir stellen uns vor, dass wir am heutigen 3.Nov 2019 eine bullische Einschätzung für die Intel-Aktie (Kürzel: INTC) für die nächsten 2 Monate haben. Wir gehen davon aus, dass die Aktie über die lokalen Hochs ausbrechen wird und Ende des Jahres deutlich über 60 USD notieren wird. Wir kaufen einen 60er Call auf die Intel-Aktie.

Der aktuelle Optionspreis liegt bei 0.43. Da Aktienoptionen einen Multiplikator von 100 haben, bezahlen wir insg. also lediglich 43 USD für die Option. Steigt die Aktie bis zum Verfallstermin am 20. Dezember auf bspw. 65 USD, so können wir die 100 Aktien zu 60 USD pro Akite kaufen. Der Gewinn beträgt:

Gewinn = (65 USD * 100) – (60 USD * 100) – Optionsprämie = 6500 USD – 6000 USD – 43 USD = 457 USD

Steigt die Aktie allerdings nicht über den Basispreis bzw. den Break Even Point (60,43 USD) an, so entsteht kein Gewinn und die bezahlt Optionsprämie definiert den maximalen Verlust.

Das GuV Diagramm eines Long Calls: Gewinn und Verlust in Abhängigkeit des Preises des Underlyings

Mit dem Gewinn- und Verlust-Diagramm (GuV-Diagramm) lassen sich der mögliche Gewinn und Verlust eines Optionsgeschäftes veranschaulichen.

Begrenztes Risiko – unbegrenzter Gewinn

Wie wir gelernt haben, steht beim Kauf eines Calls ein begrenztes Risiko (Optionsprämie) einem theoretisch unbegrenztem Gewinn gegenüber. Um dies zu veranschaulichen, werfen wir einen Blick auf das GuV-Diagramm eines Long Calls:

In diesem Beispiel kaufen wir 10 Calls zu einem Preis von 5 USD bei einem Strike von 100 USD.

Optionsprämie = max. Verlust = 50 USD

Strike = 100 USD

Break Even Point = 105 USD

Screenshot aus dem Hoadley Tool

Das GuV Diagramm des Long Calls zeigt den möglichen Gewinn und Verlust am Verfallstag:

Der maximale Verlust von 50 USD entsteht, falls die Aktie bei 100 USD oder tiefer notiert.

Bei einem Aktienkurs von 105 USD wäre der Gewinn von 50 USD genau so hoch wie die gezahlte Optionsprämie; das Ergebniss wäre also 0 USD.

Sollte die Aktie bei 125 USD stehen, so würden wir einen Gewinn von 200 USD erzielen. (10 Calls x 25 USD – Optionsprämie von 50 USD).

Wann ist der Kauf eines Calls sinnvoll?

Terminkontrakte wie Optionen und Futures wurden hauptsächlich für kommerzielle Marktteilnehmer (Hedger) entwickelt. Die sog. Commercials nutzen Optionen um sich gegen Preisschwankungen abzusichern. Da sich dieser Artikel hauptsächlich an Trader richtet, lassen wir die Commercials außer Acht und fragen uns, ob ein Long-Call aus Trading-Perspektive eine sinnvolle Strategie ist, und in welchem Kontext der Kauf eines Calls eingesetzt werden kann.

Long Call zur Spekulation auf steigende Preise

Wie wir gesehen haben, kann eine Long-Call-Position zur Spekulation auf steigende Preise eingesetzt werden. Die Vorteile dabei sind:

- Verlust begrenzt

- Gewinn theoretisch unbegrenzt

- Margin auf Optionsprämie begrenzt

- bei starken Bewegungen sehr hohe Gewinne möglich

Was auf den ersten Blick verführerisch ausschaut, ist als Trading-Strategie in den meisten Fällen jedoch ein Verlust-Geschäft. Durch den Kauf von Call-Optionen aus spekulativen Gründen langfristig erfolgreich zu sein, ist mehr als nur sehr schwierig. Mehr dazu weiter unten, unter „Nachteile eines Long Calls“.

Halten wir an dieser Stelle dennoch fest:

Wenn Du eine sehr starke bullische Bewegung des Underlyings erwartest, können durch Long Calls sehr große Gewinne entstehen.

Absicherung einer Short Position

Call-Optionen können auch in Kombination mit dem Underlying genutzt werden. Wenn Du bspw. im Crude Oil WTI Future mit einem Kontrakt Short bist, kannst Du Dich durch den Kauf eines Out Of The Money Calls hedgen. Der Call kann dabei je nach Strike ähnlich wie ein Stop Loss wirken, oder auch dazu genutzt werden um bei Gegenbewegungen weniger stark betroffen zu sein; anders ausgedrückt um den Hebel zu verringern.

Gleichzeitiger Kauf und Verkauf von Call-Optionen

Long Calls können nicht nur mit dem Underlying kombiniert werden, sondern auch mit Short Calls. D.h. man kauft und verkauft gleichzeitig Call-Optionen. Dabei ist bspw. der Strike der gekauften Option ein anderer wie der Strike der verkauften Option. So entsteht ein sogenannter vertikaler Spread (bspw. ein Bull Call Spread oder ein Bear Call Spread). Diese Optionsstrategien behandeln wir ausführlich mit einem extra Artikel.

Ebenso können Calls mit gleichem Strike aber unterschiedlicher Laufzeit gekauft oder verkauft werden. Diese Strategie wird als Calendar Spread bezeichnet und wird ebenfalls in einem eigenen Artikel behandelt.

Es gibt noch einige weitere Strategien, die den Kauf und Verkauf von Optionen und/oder Underlying kombinieren. Alle Strategien findest Du unter: Optionsstrategien

Erwartung steigender Volatilität

Die implizite Volatilität (implied volatility = IV = erwartete Schwankungsbreite) hat auf den Preis einer Option einen großen Einfluss. Steigt die implizite Volatilität, so werden die Optionen teurer. Fällt die Volatilität, so werden die Optionen günstiger.

Daraus lassen sich einige sehr wichtige Schlussfolgerungen im Bezug auf Long Calls ziehen:

- Man kann durch steigende IV Gewinne erzielen, auch wenn sich das Underlying nicht bewegt

- Man kann gezielt auf eine steigende IV spekulieren

- Optionen mit hoher IV zu kaufen ist nicht ratsam

D.h. wenn Du ein Option kaufst und erwartest, dass sich das Underlying bullisch bewegt und gleichzeitig die IV steigt, profitierst du doppelt.

Pre-Earnings Strategie

Die eben erwähnte Vorgehensweise macht meiner Erfahrung nach nur in einem Sonderfall Sinn:

Die IVs einiger Aktien-Optionen steigen einige Wochen vor Bekanntgabe der Earnings sehr stark an. Durch Pre-Earnings Strategien, wo im Vorfeld der Earnings Optionen gekauft werden, können so Gewinne entstehen.

Allerdings muss der Gewinn durch die steigende IV den Zeitwertverlust überkompensieren, damit ein Gewinn entsteht.

Nachteile eines Long Calls (Long Calls sind nur in wenigen Fällen sinnvoll)

Neben den oben erwähnten Vorteilen von Long Calls, gibt es einige Nachteile, die beim Kauf von Optionen zum Tragen kommen. Daher ist meiner Erfahrung nach der Kauf von Call Optionen nur in seltenen Fällen sinnvoll.

Zeitwertverlust

Der Zeitwertverlust, der bei Long Calls bzw. bei gekauften Optionen generell gegen einen wirkt, ist der entscheidende Nachteile. Mit dem Kauf einer Option erzielt man meist nur Gewinne, wenn das Underlying sich stark in die gewünschte Richtung bewegt. D.h. an jedem Tag, an dem es keine starken Bewegungen gibt, arbeitet die Zeit gegen einen.

Anders sieht es aus, wenn man tief im Geld liegende Optionen kauft (bspw. mit einem Delta von mind. 70) und/oder eine sehr lange Restlaufzeit wählt. Dadurch kann der Zeitwertverlust deutlich reduziert werden. Allerdings sind diese Optionen auch deutlich teurer, aber immer noch günstiger als wenn man das Underlying selbst kauft.

Psychologische Täuschung

Wer noch wenig Erfahrung im Optionshandel hat, lässt sich evtl. von dem scheinbar sehr vorteilhaften CRV täuschen. Begrenzter Verlust, unbegrenzter Gewinn. Das klingt erst mal gut. Häufig werden dann noch weit aus dem Geld liegende Optionen gekauft, weil diese viel billiger sind. Es wird aber vergessen, dass die meisten Optionen wertlos verfallen. Insb. bei einer weit aus dem Geld liegenden Option ist die Wahrscheinlichkeit sehr hoch, dass diese wertlos verfällt.

So hoffen viele Anfänger auf den Jackpot – also auf eine starke Bewegung des Underlyings. Jedoch ist auf Dauer die Wahrscheinlichkeit damit erfolgreich zu sein eher gering.

Timing

Wie wir gesehen haben, ist man mit dem Kauf eines Calls nur dann erfolgreich, wenn man ein perfektes Timing hat. Dauerhaft ein perfektes Timing zu haben ist an der Börse allerding auch nach jahrelanger Erfahrung fast unmöglich; auch Trendmärkte bewegen sich in der Regel an wenigen Tagen stark, um dann sehr viel mehr Tage mit einer geringen Schwankung zu vollziehen.

Und falls es zu sehr starken Bewegungen kommt, ist das oft schon vorher durch eine gestiegene IV (implizite Volatilität) in den Optionen eingepreist, womit der Gewinnvorteil (Edge) nicht mehr vorhanden ist.

Fomo Finance Newsletter

Trading-Ideen, News & Analysen für Optionshändler & Trader

Erhalte 1x pro Monat KOSTENLOS eine E-Mail mit einem Update für Aktien- , Futures- und Options-Märkte. Trage jetzt Deine E-Mail Adresse ein!