Der Begriff Short Call bezeichnet den Verkauf einer Call Option. Der Verkäufer der Call Option erhält vom Käufer eine Optionsprämie; diese definiert gleichzeitig den maximalen Gewinn des Verkäufers. Der maximale Verlust ist theoretisch unbegrenzt.

Der Short Call wird meist als Naked Call eingesetzt um auf fallende bis seitwärts laufende Preise zu spekulieren, oder aber als Covered Call, um Zusatzeinnahmen zu erzielen, wenn im Underlying eine Long-Position gehalten wird.

Was ist ein Short Call?

Der Verkäufer eines Calls (Short-Call-Position) hat, im Falle einer Ausübung der Option durch den Optionskäufer, die Pflicht, dem Optionskäufer das Underlying zu „liefern“, also zu verkaufen. Der Optionskäufer entscheidet einseitig über die Ausübung der Option. Der Optionsverkäufer erhält vom Käufer für die eingegangene Verpflichtung eine Optionsprämie.

Hat der Optionsverkäufer das Underlying im Falle einer Ausübung im Depot, so wird diese Position glattgestellt (an den Käufer verkauft). Hat der Optionsverkäufer das Underlying im Falle einer Ausübung ich im Depot, so bekommt er es Short eingebucht.

Short Call im Überblick

| Komponenten (Legs): | -1 Call |

| Marktmeinung: | neutral, bärisch |

| Credit/Debit: | Credit |

| Zeitwertverfall: | profitiert |

| Vega: | Short Vega |

| max. Gewinn: | Credit (eingenommene Prämie) |

| max. Verlust: | undefiniert |

| Break Even Point(s): | Strike + Credit |

– = short

Credit = Guthaben wird bei Eröffnung des Trades auf Dein Konto gebucht

Debit = Eröffnung des Trades kostet Guthaben

Long Vega = Trade/Strategie profitiert von steigender Volatilität

Short Vega = Trade/Strategie profitiert von fallender Volatilität

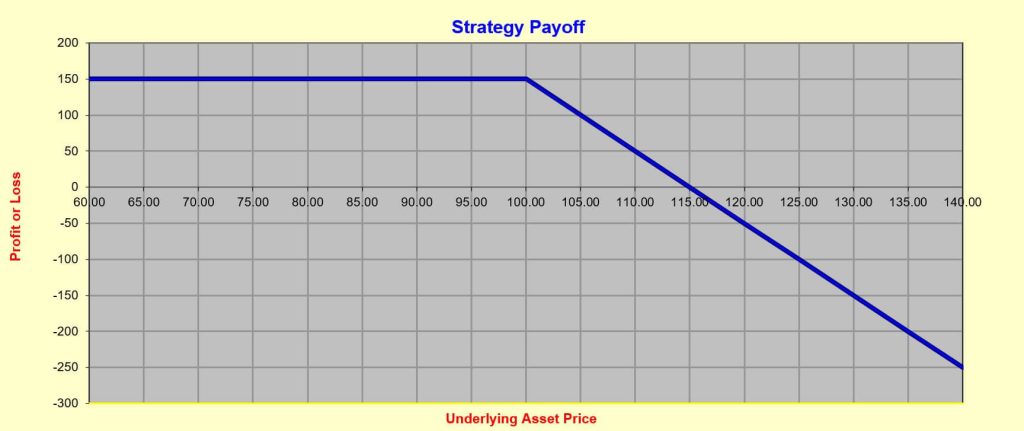

GuV Diagramm eines Short Calls

Mit dem GuV Diagramm (Gewinn und Verlust Diagramm – Payoff Diagram) wird der mögliche Gewinn/Verlust einer Optionsposition am Verfallstag visualisiert.

Das GuV Diagramm eines Short Calls zeigt mit der horizontalen Linie auf der linken Seite den maximalen Gewinn (in diesem Beispiel 150 USD). Dieser entsteht durch die Einnahme der Optionsrämie, falls das Underlying am Verfallstag nicht über dem Strike notiert (in diesem Beispiel bei 100 USD).

Schließt das Underlying über dem Strike (über 100 USD) so verringert sich der Gewinn bis zum Break Even Point (bei 115 USD). Steigt das Underlying über den Break Even Point, so vergößert sich der Verlust. Der maximale Verlust ist theoretisch unbegrenz, da das Underlying theoretisch unendlich weit ansteigen kann.

In der Praxis ist es daher wichtig, beim Verkauf von Kaufoptionen (Short Calls) ein striktes Risikomanagement einzuhalten, um einen möglichen Verlust frühzeitig zu begrenzen. (Der verkaufte Call kann dazu jederzeit zurückgekauft werden.)

Berechnung des Break Even Points

Der Break Even Point für einen Short Call liegt immer einige Punkte über dem Strike der Call-Option, da der entstehende Verlust zunächst durch die eingenommene Prämie kompensiert wird.

Der Break Even Point ist also an genau der Stelle, an der die eingenommene Prämie gleich groß ist, wie der Verlust der Position im Underlying.

Wenn Du bspw. einen Call mit einem Strike bei 100 USD verkaufst und dafür 300 USD einnimmst, liegt der Break Even Point bei 103 USD pro Akite (eine Aktienoption bezieht sich auf 100 AKtien), weil:

(103 USD – 100 USD) * 100 = 300 USD

Wann ist der Einsatz von Short Calls sinnvoll? (Marktmeinung & Einsatzmöglichkeiten)

Spekulation auf fallende bzw. nicht steigende Preise

Der Verkauf von Calls (Short Call) wird typischerweise als Stillhalter-Strategie bei einer bärischen bis neurtalen Markteinschätzung eingesetzt.

Ein Short Call kann als Wette verstanden werden, indem man darauf setzt, dass das Underlying bis zum Verfallstermin nicht über den Strike steigt.

Beispiel: Short Call im Kaffee-Future

Stelle Dir vor, Du bist der Meinung, dass der Kaffee-Preis in den nächsten Wochen nicht stark ansteigen wird. Durch den Verkauf eines Out-Of-The-Money-Calls auf den Coffee-Future (KC) setzt Du Deine Idee um. Sollte der Kaffee-Preis fallen, seitwärts laufen oder sogar leicht steigen, erzielst Du mit dieser Strategie einen Gewinn. Nur im Falle eines starken Preisanstiegs müsstest Du den Trade mit einem Verlust beenden.

In diesem Beispiel entscheidest Du Dich für einen Short Call mit einem Strike bei 1.35 USD und 66 Tagen Restlaufzeit. Für den Verkauf eines Calls erhältst Du sofort bei der Trade-Eröffnung 263,25 USD auf Dein Konto eingebucht. Sollte der Kaffee-Preis nicht stark ansteigen profitierst Du in den kommenden Tagen und Wochen vom Zeitwertverfall der Option, bis sie schließlich nichts mehr wert ist. In der Regel wirst Du die Option zurückkaufen, wenn sie 80-90 % an wert verloren hat. Somit wäre Dein Gewinn bei ca. 220-230 USD pro Option.

Covered Call Writing

Für Aktionäre bieten Short Calls in Kombination mit den gekauften Aktien im Depot eine sehr interessante Möglichkeit, Zusatzeinnahmen zu generieren.

„Covered“ bedeutet soviel wie gedeckt oder gesichtert. D.h das Risiko das beim Verkauf von Calls entsteht – nämlich die Aktien bei Ausübung liefern zu müssen – verschwindet, da man die Aktien bereits besitzt. Im „schlimmsten Fall“ verliert man also die gekauften Aktien. Dies geschieht aber nur dann, wenn der Aktienkurs steigt. Somit entstünde ein Gewinn durch den Verkauf der Aktien, sowie ein weiterer Gewinn durch die eingenommene Optionsprämie.

GuV Diagramm eines Covered Calls

Ein Blick auf das GuV eines Covered Call (Underlying Long + Short Call) zeigt uns, dass der Verlust nach unten unbegrenzt ist. Dabei ist wichtig zu verstehen, dass der Verlust auch ohne den verkauften Call entstehen würde, da man das Underlying sowieso Long im Depot hat. Der Short Call reduziert dabei sogar den Verlust um die höhe der eingenommenen Prämie.

Das nach oben theoretisch unbegrenzte Risiko das beim Verkauf eines nackten Calls besteht, verschwindet beim Covered Call hingegen, da im Falle eines Preisanstiegs des Underlyings über den Strike hinaus, die Aktien (bzw. das Underlying) den Verlust ausgleichen, den der Call produziert. Der Nachteil besteht dabei darin, dass bei sehr stark steigenden Preisen der Gewinn geringer ausfallen kann, als bei einer reinen Aktienposition.

Short Call und Short Put in Kombination

Eine unter Optionshändlern beliebte konservative Strategie, ist die Kombination von Short Calls (Covered Calls) und Short Puts (Cash Secured Puts). Dabei werden durch die verkauften Optionen kontinuierlich Zusatzeinnahmen generiert, indem man Aktien mit Short Puts kauft, und anschließend Short Calls darauf schreibt.

Worauf sollte man beim Handel eines Short Calls achten?

Nachfolgend sprechen wir über einige Details und Parameter, auf die es beim Handel von Short Calls zu achten gilt:

maximaler Verlust

Der maximale Verlust eines Short Call ist theoretisch unbegrenzt. Theoretisch deshalb, weil der Preis das Underlyings theoretisch unendlich weit steigen kann. Das Risiko liegt also in einer starken bullischen Bewegung, bzw. darin, dass der Short Call bis zum Verfall weit ins Geld läuft.

Daher ist es wichtig, dass Risiko durch ein striktes Risk-Management zu begrenzen. D.h. wenn sich das Underlying gegen Dich – also bullisch – bewegt, muss die Option vorzeitig zurückgekauft werden, um das Risiko zu begrenzen.

Der maximale Verlust ist daher nur theoretisch unbegrenzt, weil in der Praxis bei einem professionell durchgeführten Risikomanagement der Verlust begrenzt wird, bevor ein großer Verlust entsteht.

maximaler Gewinn

Der maximale Gewinn eines Short Call ist von Anfang an begrenzt; und zwar auf die durch den Verkauf eingenommene Optionsprämie. Diese erhältst Du bei Eröffnung des Trades auf Dein Konto gebucht. Verfällt die Option wertlos, so behältst Du 100% der Prämie als Gewinn.

In der Praxis kaufen viele Optionshändler die verkauften Optionen allerdings vorher zurück, da bei einer Option mit einem nur noch geringen Restwert, das Verhältnis von Risiko und noch möglichem Gewinn nicht mehr ideal ist.

Je nach Handelsstil ist ein Rückkauf des Short Calls üblich, nachdem dieser 50% – 90% an Wert verloren hat.

Volatilität

Das Verständnis der Volatilität – genauer gesagt der impliziten Volatilität (IV), also der erwarteten Schwankungsbreite des Underlyings, welche aus den Optionspreisen ableitbar ist – ist eine notwendige Voraussetzung, um im Optionshandel erfolgreich zu sein.

Der Einsatz von Stillhalterstrategien – also bspw. einem Short Call – ist vor allem dann sinnvoll, wenn die implizite Volatilität (IV) angestiegen ist.

Nachdem der Trade eröffnet wurde, profitiert dieser von einer wieder fallenden IV und leidet unter einer weiter steigenden IV.

Zeitwertverfall

Der Zeitwertverlust, unter dem jede Option leidet, arbeitet entweder für Dich oder gegen Dich. Bei verkauften Optionen profitierst Du vom Zeitwertverlust, was natürlich auch für einen Short Call gilt. D.h. an jedem Tag, an dem das Underlying nicht steigt – bzw. fällt, seitwärts läuft, oder sogar moderat steigt – erhöht sich Dein Buchgewinn.

Ausübung

Sollte das Underlying stark ansteigen und Dein Short Call somit in den Verlust laufen, wirst Du in der Regel den Trade vorzeitig schließen. Da sich die Option zu diesem Zeitpunkt oft noch Out Of the Money (OTM) befindet, besteht kein Risiko einer Ausübung der Option durch den Käufer.

Solltest Du den Trade halten, während die Option ins Geld läuft, kann es passieren, dass der Käufer die Option vor dem Verfall ausübt (bei amerikanischen Optionen). Der Käufer nimmt also sein Recht zum Kauf des Underlyings wahr; Du hingegen musst das Underlying liefern, d.h. Du bekommst es Short ins Depot gebucht. Dies geschieht jedoch auch recht selten.

Falls die Option In The Money (ITM) ist und falls Du sie vor dem Verfall nicht zurückkaufst, wirst Du in der Regel am Verfallstermin ausgeübt. Wenn Du das vermeiden möchtest, solltest Du den Trade einfach vorher schließen.

Fomo Finance Newsletter

Trading-Ideen, News & Analysen für Optionshändler & Trader

Erhalte 1x pro Monat KOSTENLOS eine E-Mail mit einem Update für Aktien- , Futures- und Options-Märkte. Trage jetzt Deine E-Mail Adresse ein!